Nagle przyszło masowe otrzeźwienie. Świat rezygnuje z elektromobilności

7.10.2024 Independent Trader przyszlo-masowe-otrzezwienie-swiat-rezygnuje-z-elektromobilnosci

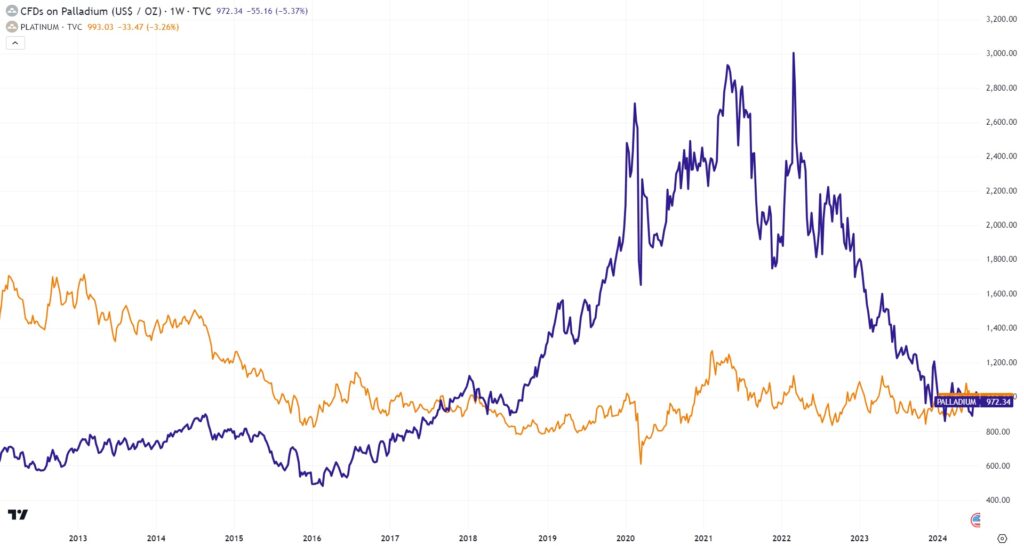

Platyna i pallad to najbardziej znane metale spośród grupy tzw. platynowców. Popularności nie przysporzyło im jednak zachowanie ich notowań na przestrzeni ostatnich 2 lat. Pallad potaniał bowiem od marca 2022 roku do dziś o ponad 70 proc., zaś platyna doświadczała w tym czasie naprzemiennych spadków oraz wzrostów rzędu ok. 30 proc. Za słabym okresem dla platyny i palladu stało przynajmniej kilka czynników, ale jednym z ważniejszych był wzrost zainteresowania pojazdami elektrycznymi i coraz większa nagonka na auta spalinowe. Przewidywano spadek popytu na platynowce wykorzystywane do produkcji katalizatorów samochodowych. Wiele wskazuje jednak na to, że sytuacja powoli się odwraca. Auta elektryczne rozczarowują swoich użytkowników, a koncerny motoryzacyjne opracowują nowe napędy spalinowe. W związku z tym, ponownie warto przyjrzeć się perspektywom dla platyny oraz palladu.

W ostatnich latach z każdej strony bombardowani byliśmy newsami na temat pojazdów elektrycznych. Mogliśmy przeczytać m.in. o tym, że na drogach przybywa tego typu aut, o dotacjach, dopłatach, ulgach podatkowych i innych zachętach, które nakłaniały do zakupu samochodu elektrycznego. Koncerny motoryzacyjne co chwilę ogłaszały swoje własne modele elektryków, a poszczególne kraje prześcigały się, kto szybciej zaprzestanie produkcji aut spalinowych.

„Elektryki” jednak nie takie fajne

I nagle przyszło masowe otrzeźwienie. Szalejąca inflacja oraz spowolnienie gospodarcze sprawiły, że wiele państw musiało „zacisnąć pasa”. W poszukiwaniu oszczędności budżetowych, wstrzymano dotacje i inne zachęty, co błyskawicznie przełożyło się na spadek popytu na pojazdy elektryczne. Tym samym stało się jasne, że dotychczasowe zainteresowanie tego typu autami wynikało głównie z licznych zachęt, a nie z ich rzekomych zalet pojazdów.

Niedawno LG Energy, jeden z wiodących producentów baterii do pojazdów elektrycznych odnotował znaczący spadek zysków za drugi kwartał 2024 roku. Dzień wcześniej firma SK On (czwarty co do wielkości producent akumulatorów) ogłosiła stan wyjątkowy, po tym jak zaliczyła 10 kwartałów strat z rzędu. W obu przypadkach za słabymi wynikami stoi spadek tempa sprzedaży aut elektrycznych (głównie w Stanach Zjednoczonych oraz Europie). Gdyby nie fakt, że LG Energy korzystała z ulg podatkowych wynikających z ustawy o redukcji inflacji w USA, poniosłaby straty rzędu 180 tys. USD.

W Europie jedynie Francja oraz Belgia nie odnotowały spadku sprzedaży pojazdów elektrycznych. W pozostałych krajach spadki te są znaczące. Najgorzej sytuacja wygląda w Szwecji i Norwegii. Sprzedaż w tych krajach zmalała w skali roku odpowiednio o 31,7 proc. oraz 26,7 proc. licząc od maja 2023 roku. W Niemczech, po tym jak wstrzymano ulgi, dotacje itp. sprzedaż elektryków spadła o 30 proc. We Włoszech spadek wyniósł 18,3 proc.; w Austrii – 16,3 proc.; w Holandii – 11,7 proc.

Tak jak wspomniałem wyżej, spadek sprzedaży aut elektrycznych to przede wszystkim pokłosie wstrzymania różnego rodzaju zachęt. Nie można jednak nie wspomnieć także o tym, że wiele osób zwyczajnie „przejechało się” na elektrykach. Ponad połowa użytkowników tego typu aut w Niemczech żałuje zakupu lub leasingu samochodu elektrycznego. Tak wynika z ankiety przeprowadzonej przez brytyjską firmę YouGov.

Negatywne nastawienie do elektryków wśród ankietowanych ma wynikać głównie z tego, że ładowanie takich pojazdów stało się w ostatnich latach droższe oraz brakuje infrastruktury (stacji) do ich ładowania. To jednak nie wszystko. Samochody elektryczne są o wiele bardziej awaryjne. Raport amerykańskiej organizacji Consumer Reports stwierdza, że auta na baterie wprowadzone w ostatnich 3 latach stwarzają ok. 80 proc. więcej problemów niż pojazdy spalinowe. Koniecznie trzeba też wspomnieć o absurdalnie drogich kosztach napraw pojazdów elektrycznych oraz o tym, że firmy ubezpieczeniowe niechętnie obejmują polisami tego typu auta.

Jak zatem widzicie, zainteresowanie pojazdami elektrycznymi w Europie oraz w Stanach Zjednoczonych wyhamowuje i ma to swoje podstawy. Trzeba jednak uczciwie odnotować, że w ujęciu globalnym sprzedaż elektryków wzrosła w czerwcu o 13 proc. w porównaniu do tego samego miesiąca w roku ubiegłym, a za większość (ponad 60 proc.) sprzedaży odpowiadały Chiny. Dla porównania, wzrost sprzedaży elektryków w 2023 roku względem 2022 roku wyniósł 35 proc., a więc widać wyraźne spowolnienie, także w ujęciu globalnym, co bardzo dobrze wróży cenom platyny i palladu, bowiem znów przychylniejszym okiem zaczęto spoglądać na auta spalinowe.

Co dalej z platyną i palladem?

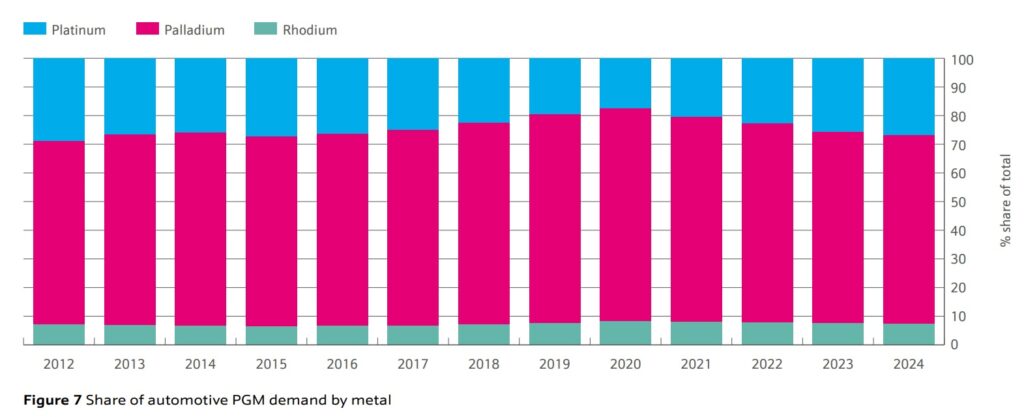

W szczególności pallad, ale także platyna, to metale powszechnie wykorzystywane do produkcji katalizatorów samochodowych. Dla przypomnienia, katalizatory pełnią rolę swego rodzaju filtra, na którym osadzają się szkodliwe substancje powstałe w wyniku spalania paliwa w silniku. Wykres 1 przedstawia, jak rozkładał się popyt na platynę (kolor niebieski), pallad (czerwony) i rod (zielony) w branży motoryzacyjnej w latach 2012 – 2024.

Zgodnie z wykresem 1, najbardziej pożądanym surowcem przez cały ten okres był pallad (ok. 66 proc. w 2024 roku). Na drugim miejscu utrzymywała się platyna (ok. 27 proc.), na trzeciej pozycji zaś rod (ok. 7 proc.).

Co ważne, zarówno platynę, jak i pallad, można w wielu przypadkach wykorzystywać zamiennie w produkcji katalizatorów. Tymczasem, mimo iż przez sporą część tego okresu pallad (niebieska linia na wykresie 2) kosztował więcej od platyny (pomarańczowa linia), to i tak producenci woleli droższy metal. Dlaczego? Spieszę z wyjaśnieniem w kolejnym akapicie.

Z ekonomicznego punktu widzenia rozsądne zdawałoby się przestawienie produkcji katalizatorów z drogiego palladu na tańszą platynę. W praktyce jednak decydującym czynnikiem dla producentów jest stabilność (bezpieczeństwo) dostaw. W przypadku platyny znacznie trudniej jest zapewnić sobie tę stabilność, gdyż globalna podaż tego metalu kontrolowana jest w zasadzie przez dwa kraje – RPA (Republikę Południowej Afryki), która odpowiadała za ponad 72 proc. globalnej produkcji w 2022 roku oraz Rosję (10,6 proc.).

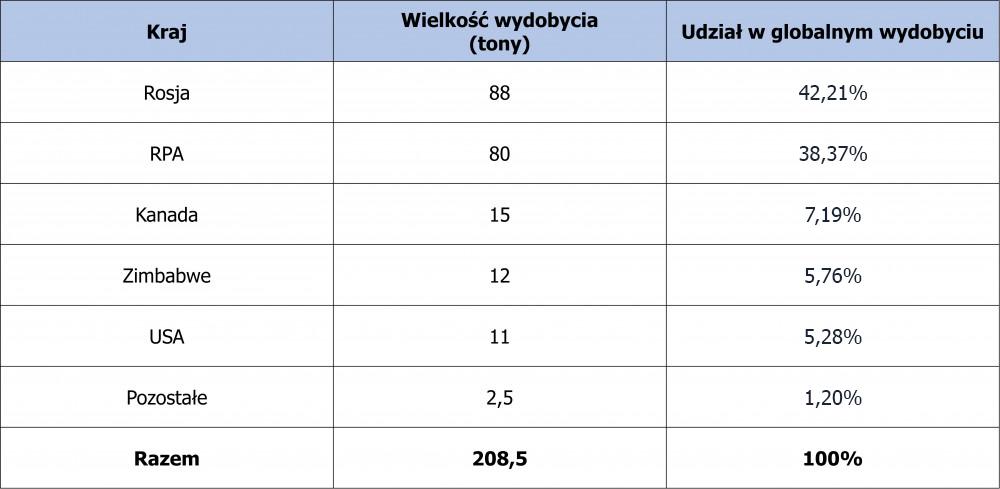

Pallad pod względem podaży jest natomiast nieco lepiej zdywersyfikowany. Zgodnie z tabelą 1, liderem wydobycia tego metalu jest Rosja z udziałem ok. 42 proc. Na drugiej i trzeciej pozycji znajdują się odpowiednio RPA (ok. 38 proc.) oraz Kanada (ok. 7 proc.).

Zarówno Rosja, jak i RPA, to kraje, które pozostawiają wiele do życzenia pod względem choćby sytuacji politycznej. Przez to jednak, że producentom łatwiej jest zapewnić sobie stabilne dostawy palladu, metal ten pozostaje podstawowym surowcem stosowanym do produkcji katalizatorów i tak zapewne pozostanie. Aktualnie, kiedy popularyzacja aut elektrycznych wyhamowała, a pojazdy spalinowe wracają do łask, pallad znów prezentuje się całkiem perspektywicznie pod względem inwestycyjnym.

Platyna również powinna zyskiwać na spadku zainteresowania pojazdami elektrycznymi, ale raczej w mniejszy stopniu niż pallad. Za platyną przemawia ponadto rozwój technologii wodorowych. Metal ten jest bowiem wykorzystywany do produkcji elektrolizerów, czyli urządzeń służących do wytwarzania wodoru. Jeśli założymy, że w kolejnych latach wzrośnie zapotrzebowanie na elektrolizery, platyna także staje się dość perspektywicznym metalem.

Jak zatem widzicie, poprawie ulega sytuacja popytowa (katalizatory) na rynku platynowców. Kluczowe są jednak w mojej ocenie czynniki podażowe (wydobycie, recykling) dla tych metali. Wysokie koszty wydobycia oraz inne problemy (np. z dostawami prądu w RPA) sprawiły, że wydobycie platynowców w ujęciu globalnym zmalało. Ponadto dużą niewiadomą jest Rosja. Dalsze sankcje na eksport platynowców z tego kraju do Unii Europejskiej mogą sprawić, że ceny tych metali znacząco wzrosną.

Jak wspomniałem wyżej, powrót zainteresowania pojazdami spalinowymi będzie sprzyjał głównie palladowi. Tymczasem na rynku utrzymywana jest rekordowo wysoka pozycja short (na spadki) na tym metalu.

W mojej ocenie zatem nie wykluczone, że w perspektywie najbliższych miesięcy za sprawą kombinacji czynników popytowych i podażowych dojdzie na rynku palladu do shortqueeze’u (gwałtownego wzrostu ceny – dop. red.), tak jak to miało miejsce w przypadku niklu w marcu 2022 roku.

Podsumowanie

W mojej ocenie potencjał do znaczącego pogłębienia się spadków cen dwóch głównych platynowców jest bardzo mały. Przetasowania na rynku motoryzacyjnym przemawiają za poprawą perspektyw dla palladu (głównie) oraz platyny. Nie twierdzę, że jest to już idealny moment na wejście na ten rynek, ale wiele wskazuje na to, że w kolejnych tygodniach lub miesiącach dołek na palladzie będzie uklepywany, zaś platyna może w końcu wyłamać się z trendu bocznego, w którym porusza się przez wiele miesięcy.